智駕“獨角獸”扎堆IPO背后

智駕“獨角獸”扎堆IPO背后:有企業三度闖關,有的虧損超百億

自動駕駛“獨角獸”們正扎堆涌向港股。

據不完全統計,自去年下半年以來,國內自動駕駛賽道累計已有超過10家企業確認或被傳正在推進IPO,涉及自動駕駛整體解決方案、激光雷達、計算芯片以及仿真測試等多個核心技術領域。

其中,除了Momenta、文遠知行、Seyond等少數幾家公司堅持沖刺美股,絕大部分最終都選擇了港股,包括已經“闖關”成功的知行科技和速騰聚創。

日前,證監會網站顯示,Momenta Global Limited(夢騰智駕環球有限公司)通過境內運營實體魔門塔(蘇州)科技有限公司提交的境外發行上市備案材料,獲證監會收悉,正式坐實了Momenta赴美IPO消息。

分析原因,除了港股對于初創企業的上市要求相對較寬松,當下智能駕駛行業競爭日趨激烈,賽道玩家普遍面臨“造血”能力不足,資金壓力持續高企,也是很重要的推手。尤其受外部環境影響,原本依靠一級市場融資的難度也越來越大,多重挑戰下,必然需要尋找新的出口。

只是,即便成功進入IPO,就意味著危機真的完全解除了嗎?

智駕“獨角獸”集體沖刺IPO

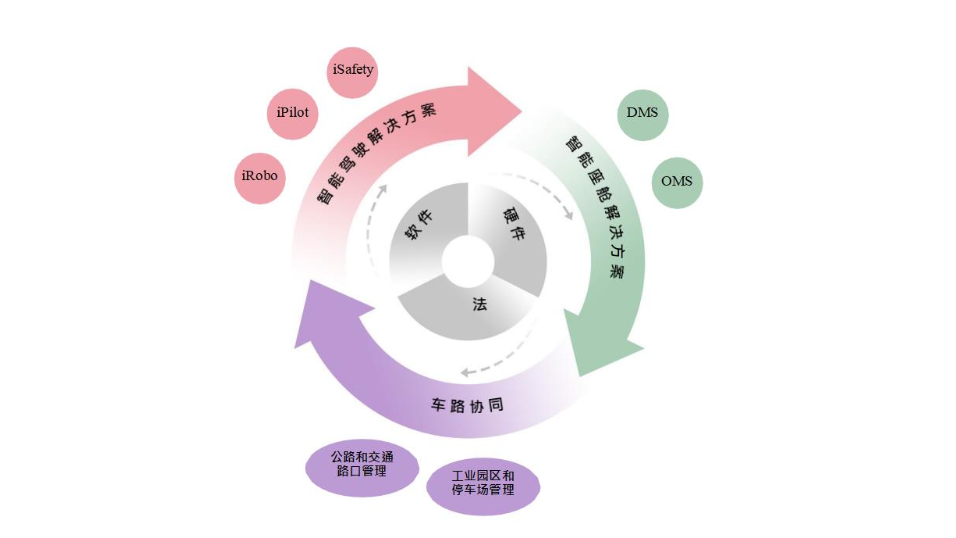

近日,黑芝麻智能正式通過港交所上市聆訊,邁出登陸港股的重要一步。

黑芝麻智能于2023年6月30日首度遞表港交所,沖刺“國內自動駕駛計算芯片第一股”。不過,由于黑芝麻智能未在6個月內通過上市聆訊,此次IPO申請于1月初失效。

隨后,黑芝麻智能在今年3月第二次遞交上市申請,再度沖擊港股上市,目前來看進展不錯。如果后續上市流程推進順利,黑芝麻智能有望成為國內自動駕駛計算芯片第一股。

在自動駕駛計算芯片領域,黑芝麻智能是國內首家沖刺港交所IPO的企業,卻并非唯一一家。今年3月,在黑芝麻智能二度遞表港交所后,地平線也向港交所遞交了招股書,正式啟動IPO上市進程。

在此之前,地平線曾多次傳出上市計劃。2020年,地平線傳出赴科創板上市。2021年,有消息稱地平線正推進美股IPO,融資約10億美元。此次伴隨著招股書的提交,意味著地平線正式將IPO提上日程。

另外,芯擎科技創始人、董事兼CEO汪凱亦透露,芯擎科技“龍鷹一號”芯片2024年出貨量有望達到百萬級,當銷量和收入快速提升后將適時啟動IPO。據悉,芯擎科技預計將在2025年左右實現IPO。

這意味著,繼禾賽科技(HSAI.US)和速騰聚創(02498.HK)兩大激光雷達“獨角獸”相繼IPO上市,自動駕駛計算芯片賽道的頭部玩家們,也悄然拉開了新一輪資本競技。

同樣熱鬧的還有自動駕駛方案商陣營。

除了已經于2023年12月正式登陸港交所的知行科技(01274.HK),據蓋世汽車梳理發現,目前該領域還有佑駕創新、縱目科技、文遠知行、小馬智行、Momenta等多家企業在排隊IPO。

其中佑駕創新,最初計劃在A股上市,并于2023年8月正式啟動IPO進程。但隨后考慮到整體市場環境變化,以及未來在國際市場的發展機遇,佑駕創新最終于今年5月暫停了A股上市,選擇轉戰香港聯交所(港交所全資附屬公司),并于5月27日正式向聯交所遞交了上市申請。

而縱目科技,則是在今年3月28日向港交所主板提交上市申請。值得關注的是,這也是該公司第三次闖關IPO。

作為國內最早一批布局自動駕駛的創業公司,縱目科技早在2017年1月19日就曾獲準于全國中小企業股份轉讓系統(NEEQ)上市,股票代碼為870816。但這次掛牌并沒有持續多長時間,2017年12月,縱目科技提交終止股票掛牌的申請,于當月11日終止掛牌。

5年后,縱目科技再度沖刺IPO,于2022年11月申請科創板上市,同樣未能成功。2023年9月27日,縱目科技宣布撤回科創板上市申請,第二次闖關IPO“折戟”。

事實上,在前次科創板IPO終止后,就有分析認為縱目科技大概率還將謀求上市,并可能會轉向以港股、美股為代表的境外資本市場。畢竟在IPO這件事上,縱目本身選擇就不多,接下來就看能否“守得云開見月明”。

和縱目科技一樣,賽目科技作為智能網聯仿真測試領域的頭部代表,亦經歷了坎坷的IPO闖關之旅。

作為智能網聯仿真測試領域的頭部代表,賽目科技由工信部下屬賽迪集團及北京梆梆安全科技有限公司共同成立,并引入了華為、經緯恒潤等投資。據相關統計數據顯示,2023年賽目科技在中國ICV仿真測試軟件及平臺市場中排名第一,約占5.9%的市場份額。

5月29日,賽目科技向港交所遞交上市申請,這也是該公司第三次闖關港交所。前兩次分別在2022年12月和2023年10月,并且均選擇了港交所,但未成功。

另據相關消息透露,福瑞泰克也正在進入港股IPO材料申報的最后沖刺階段,毫末智行此前亦表示考慮今年在香港IPO。還有曹操出行、如祺出行等大力押注自動駕駛業務的網約車平臺,過去兩個月也相繼向港交所遞交了招股書。可以看出,在這一輪智駕IPO熱潮背后,絕大部分企業最終都選擇了港股。

這背后,一方面,相較于A股,赴港上市更有利于智駕“獨角獸”們把握國際市場機遇,獲得更多的融資渠道和業務開拓機會,謀求更多海外市場發展的可能。

另一方面,當前A股IPO發行政策持續收緊,節奏放緩,與此同時,港股則在不斷降低科技企業境外上市門檻,也是重要考量支撐。比如去年港交所18C規則的出臺,就極大降低了創業公司IPO的市值門檻。

更何況,目前政策層面仍在持續為內地企業赴港上市提供利好。今年4月,證監會發布《5項資本市場對港合作措施》,就提出將進一步加大和有關部門的溝通協調力度,支持符合條件的內地行業龍頭企業赴港上市。

據證監會官網顯示,截至5月31日,除已取得備案通知書的企業,仍有110家企業提交了備案申請,其中87家擬赴港上市。可以預見,在這股赴港IPO熱下,接下來或有更多智駕公司謀求在港上市。

扎堆IPO背后的“推手”

上市門檻降低,固然讓更多智駕初創公司有了IPO上市機會。

但從根本上來講,當前行業內部普遍面臨的資金短缺,或者說業績虧損問題,才是智駕企業爭相尋求IPO的關鍵推手。

這一點,在各家公司的招股書中體現尤為明顯。

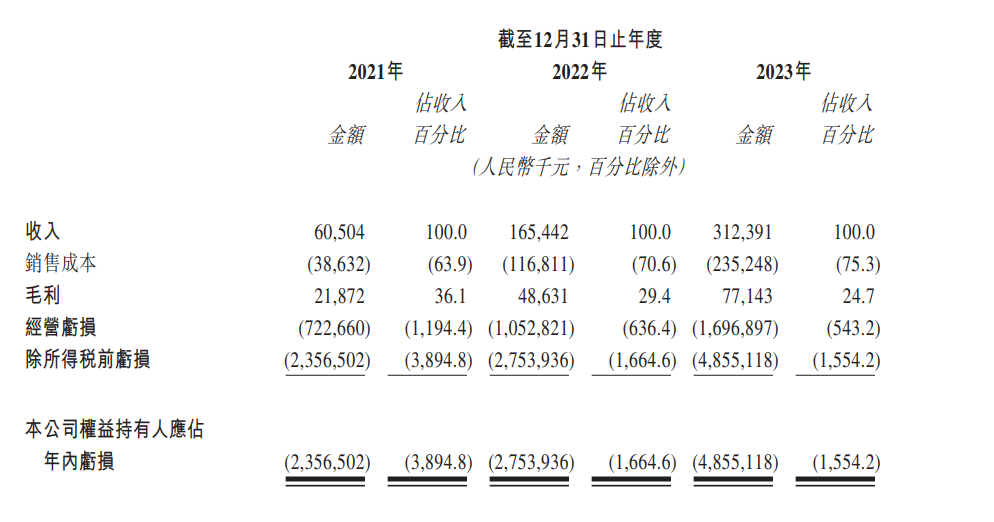

據黑芝麻智能披露財報數據顯示,截至2023年12月31日,黑芝麻智能的SoC產品累計出貨量超過152,000片。按交付數量計,2023年其占中國高算力SoC市場7.2%的份額。

盡管如此,目前黑芝麻智能依然未能擺脫虧損。

2021-2023年,黑芝麻智能分別實現收入0.61 億元、1.65億元、3.12億元。營收穩步提升同時,黑芝麻智能的虧損也在逐年擴大,過去三年凈虧損分別為23.57億元、27.54億元、48.55億元,三年合計虧損近百億;經調整的同期凈虧損分別為6.1億元、7.0億元及12.5億元,三年合計凈虧25.6億元,仍然處于巨額虧損當中。

黑芝麻智能指出,公司大額虧損主要是研發投入過多造成。眾所周知,芯片本身就具有資金密集、人才密集和技術密集等多重典型特征,這每一項都需要大額的資金投入。

2021-2023年,黑芝麻智能研發投入分別為5.95億元、7.64億元和13.63億元,分別占當期總收入的984%、461.8%及436.2%。

與黑芝麻智能境況相似,由于投入產出比高,造血能力不足,地平線同樣面臨較大虧損。

2021-2023年,地平線分別實現收入4.67億元、9.06億元、15.52億元,年收入復合增長率達到82.3%。其后,地平線量產規模持續擴大,是其業務穩步向好的核心支撐。

據招股書披露數據顯示,截至最后實際可行日期,地平線軟硬一體解決方案累計已經獲得24家整車廠采用,搭載于超過230款車型。而自2021年大規模量產開始,地平線的處理硬件解決方案交付量已經達到500萬顆。

但由于高昂的研發投入,加之現階段地平線整體仍然處于商業化初期,在市場拓展、品牌營銷以及持續強化技術實力等方面,均需大量前期投資,過去幾年地平線的業績虧損也始終居高不下。

2021-2023年,地平線凈虧損分別為20.64億元、87.2億元、67.39億元,三年虧損凈額合計高達175.23億元;經調整凈虧損分別為11.03億元、18.91億元、16.35億元,合計達46.29億元。其中,同期研發投入分別為11.4億元、18.8億元、23.66億元,分別占同期收入的245%、207.6%及152.5%。

另外,佑駕創新、縱目科技,甚至包括已經成功上市的禾賽科技、速騰聚創和知行科技,目前都未實現扭虧,其中部分企業的虧損還有持續擴大之勢。

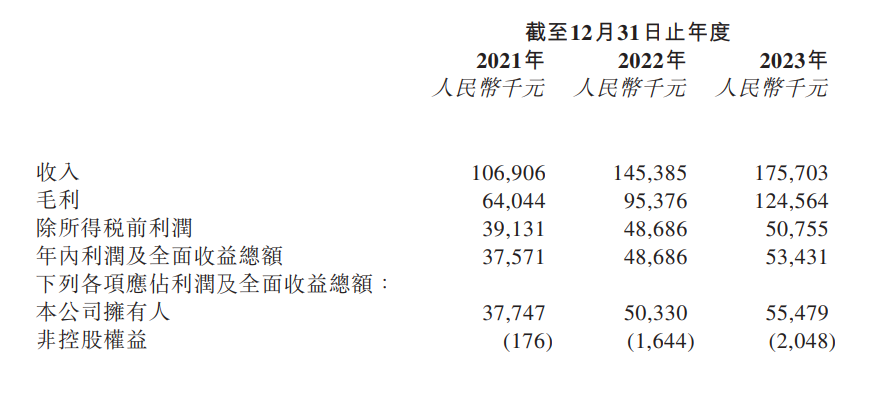

唯一的例外,可能是賽目科技。

根據該公司披露的數據,2021-2023年,賽目科技分別實現收入1.06億元、1.45億元和1.76億元;凈利潤分別為3757.1萬元、4868.6萬元、5343.1萬元,是當前智駕賽道少有實現了正向盈利的企業。

一邊是主體業務持續虧損,另一邊智駕賽道歷經數年大浪淘沙,盡管在各個細分賽道已經誕生了一些頭部玩家,但整體市場格局遠稱不上成熟與穩固,即便是頭部企業仍然需要通過持續的資金投入,進行技術升級與市場擴張,以構建持續競爭力。

過去,在智駕企業自身“造血”能力不足的情況下,大家尚且可以通過在一級市場融資,獲取充足的資金支持。據天眼查披露信息,在提交IPO申請之前,地平線、黑芝麻智能、佑駕創新、縱目科技、速騰聚創和禾賽科技分別披露了14筆、9筆、12筆、10筆、14筆和10筆融資。

然而,隨著越來越多的智駕產業鏈玩家開始邁入商業化量產,整個賽道從過去拼概念、拼DEMO真正轉入了拼定點、拼量產的新競爭階段,與此同時,受疫情以及國際形勢變化等多重因素影響,加之頭部企業估值泡沫顯現,使得智駕企業在一級市場的融資變得越來越難。

內外雙重壓力下,通過IPO上市,打開新的融資渠道和業務發展空間,必然會成為越來越多企業的選擇。

不過從另一方面,IPO上市固然能一定程度緩解智駕企業們當下的資金壓力,比這更重要的,還是要構建穩固且可持續的商業模式。否則,單純依賴資本市場融資,而忽視內生增長動力和盈利模式的可持續性,無異于“空中樓閣”。

比如早期上市的 Velodyne、Luminar、Aeva、Innoviz、Ouster、Quanergy等境外激光雷達公司,就因后續業務發展乏力,缺乏可持續的盈利模式支持,過去兩年股價和市值均大幅萎縮。

其中Luminar 2020年底上市時,估值曾達到34億美元,一度成為美股市值最高的激光雷達企業,但如今不足7億美元,縮水近80%。而Quanergy在2022年初通過SPAC上市時,估值也曾一度高達20億美元,但僅僅10個月后就申請了破產保護。

比較之下,2023年以來成功IPO的幾家本土智駕產業鏈公司,目前來看表現均比較穩健。比如知行科技,2023年底上市時發行價為29.65港元/股,截至發稿已接近80港元/股,總市值高達180億港元,而上市時不過60億港元出頭。

速騰聚創表現也十分亮眼。年初上市時,速騰聚創發行價為每股43港元,如今已漲至70港元,總市值超過300億港元,其中6月11日速騰聚創市值一度站上400億港元大關。

這背后,除了上市公司本身強勁的發展勢頭,技術成熟度不斷提升、商業化應用持續加速,很大程度或也受益于中國智能駕駛產業整體的蓬勃發展態勢,讓該賽道的價值鏈重新得到重視與重塑,長期投資價值與增長潛力進一步凸顯。

無論哪種原因,智駕產業鏈公司在海外二級市場被低估和冷遇的局面,正被悄然改寫。

免責聲明:凡標注轉載/編譯字樣內容并非本站原創,轉載目的在于傳遞更多信息,并不代表本網贊同其觀點和對其真實性負責。

極速車源

極速車源